新加坡家族办公室的税收优惠政策主要分成下列三个计划:万瑞海外

在岸基金税收激励计划 – 13R (Onshore Fund Tax Incentive Scheme – 13R);

离岸基金税收激励计划 – 13CA (Offshore Fund Tax Incentive Scheme – 13CA);

增强型基金税收激励计划 – 13X (Enhanced Tier Fund Tax Incentive Scheme – 13X)

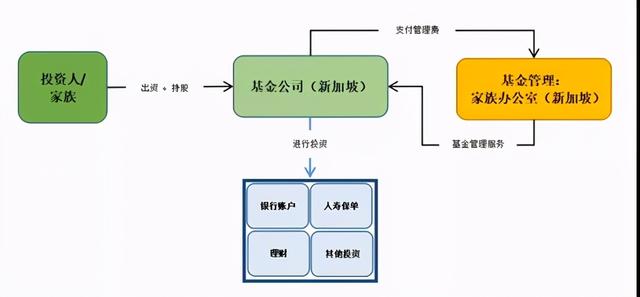

在岸基金税收激励计划

由新加坡基金经理管理,投资于经核准的公司。公司从特定投资之中取得的收入,将取得税收免除。操作形式下述:

申请条件:

1、基金必须是公司或VCC形式;

2、基金必须是新加坡税务居民,本基金在新加坡成立,基金监管在新加坡展开;

3、非个人投资者在新加坡的投资金额受限制;

4、需获得新加坡监管机构的批准,且投资策略/目标经核准之后维持不变;

5、在新加坡的年运营费用至少为20万新加坡元,包含工资、租金等;

6、基金管理人必须是新加坡居民,并且是新加坡的纳税人.

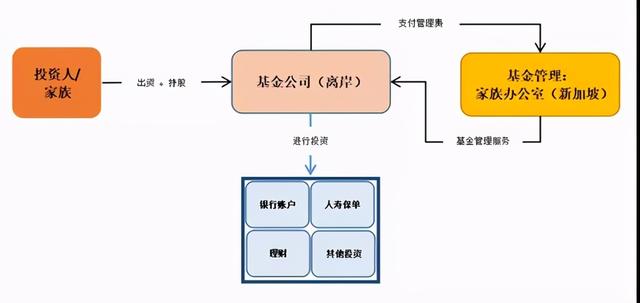

离岸基金税收激励计划

由新加坡基金经理管理,公司将从特定投资之中取得收益,税收免除。操作形式下述:

申请条件:

1、基金实体必须是境外登记实体,而不是新加坡本地登记实体(可是公司或信托,但不包含有限合伙企业);

2、基金公司不准由新加坡居民和投资者间接或直接持有,也不能当作最终受益人全然由新加坡投资者拥有;

3、对基金规模、资金支出和投资者策略没有要求

4、无需取得新加坡金融管理局的批准。只要自行辨别符合要求,就不需展开缴税登记;

5、需每年由新加坡税务局审查。

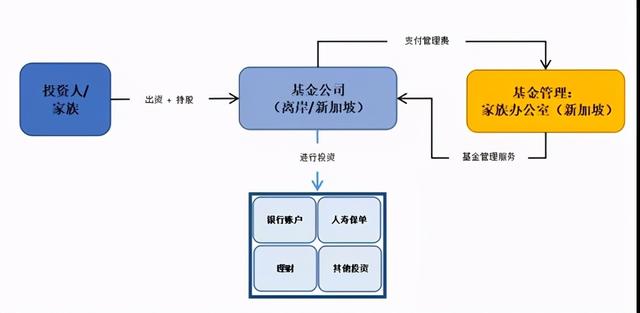

增强型基金税收激励计划

由新加坡基金经理管理,投资于一家经核准的公司。公司从特定投资之中取得的收入,将税收免除。基金的形式下述:

申请条件:

1、适用所有基金形式,包含公司、信托公司、VCC和合伙企业,包含本基金的共同投资实体、非公司型特殊目的公司(SPV)及两层以上的SPV,且不要求是新加坡居民;

2、基金公司可在新加坡或离岸注册;

3、需获得新加坡监管机构的批准,并在核准之后维持投资策略/目标不变

基金规模多于5000万新元;

4、新加坡的年运营费用至少为20万新币,包含员工的薪金及租金等;

5、基金经理须为在新加坡登记的法人公司(在新加坡金管局注册或拥有CMS执照或有明确豁免CMS执照);

6、雇佣至少3名经验丰富的投资专业人士,且每个人的薪水至少3500 新币。

新加坡家族办公室税收优惠时间

新加坡现行的基金免税计划有效期至2024年12月31日。在期限到期前,新加坡政府将酌情修正和延期。