近几年,中国商业地产投资市场变得越来越活跃,这已经成为一线城市房地产的大宗交易圈的共识。据预测,未来十年活跃度将不断增加。本文对过去几年活跃买家的投资特点以及未来一些商业地产领域新的投资热点进行梳理,以提供参考借鉴。

上篇:近三年商业地产投资特点(活跃买家)

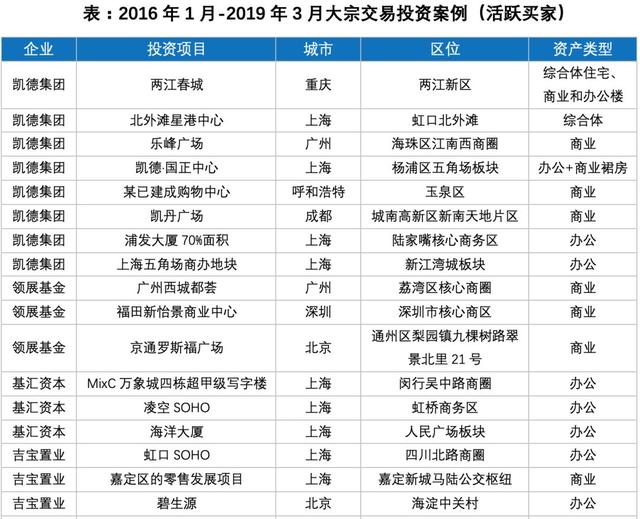

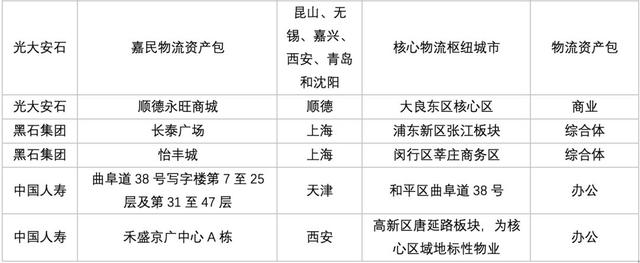

当下正是房地产投资市场转型的时刻,信贷紧缩的大环境,内资企业竞争力受到暂时的削弱,选择出售存量资产,导致中短期内物业报价降低,与此同时,外资投资者加大对中国的投资。我们选取近三年在大宗交易市场表现活跃的买家作为典型企业,其多为境外资本,如凯德集团、基汇资本、领展基金、黑石集团、吉宝置业等,此外保险类买家如中国人寿,基金买家如光大安石等近三年表现较为活跃。

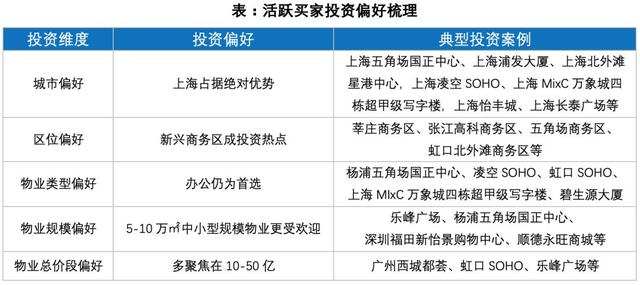

本文上篇将对活跃买家投资偏好从投资城市、投资区位、投资物业类型、投资物业规模、投资总价段进行梳理,提炼特点以做参考借鉴。

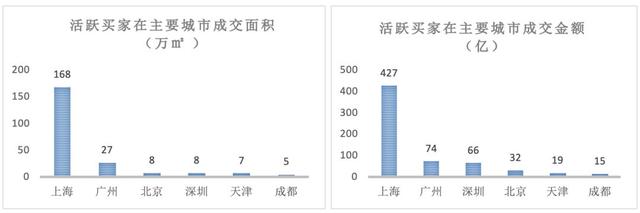

1. 上海仍是活跃买家主战场,占据绝对优势

2018年上海大宗房地产投资市场持续火热,交易总额连续三年超过千亿交易规模,预计2019年上海大宗交易市场千亿格局还在继续。

对于活跃买家来说,不论从交易面积还是交易金额来看,上海均是活跃买家投资热点城市,如凯德集团先后在上海投资上海五角场国正中心、上海浦发大厦、北外滩星港中心,基汇资本先后在上海投资凌空SOHO、上海MixC万象城四栋超甲级写字楼,黑石先后在上海购入怡丰城、长泰广场等物业等。

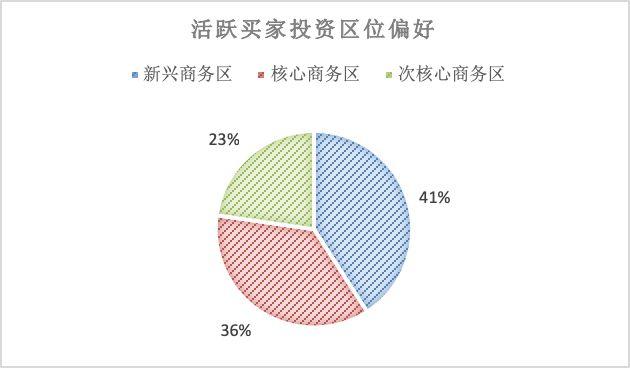

2. 新兴商务区成投资热点

随着新兴商务区商业配套设施逐渐完善,投资价值不断凸显。此外,新兴商务区具备成本优势、政策上的税收优惠也释放需求。

投资区域向非核心商务区流动明显,新兴商务区如虹口北外滩、杨浦五角场、浦东张江及长宁虹桥商务区等近年来受到资本热捧,投资活跃度较高。

据统计,近三年活跃买家投资次中心商务区、新兴商务区的成交占总成交的41%。活跃买家投资的热点板块主要集中于虹口北外滩商务区、莘庄商务区,张江高科商务区等基础配套建设较为完善的成熟的新兴商务区。

【案例一】凯德集团拟以128亿元收购上海星外滩项目

11月13日,凯德集团正式宣布,由旗下来福士中国投资伙伴III携手新加坡政府投资公司(GIC),通过上海联合产权交易所成功受让上海星外滩开发建设有限公司100%股权,摘牌价格127.86亿元,预计项目投资总额约200亿。

星港国际中心项目位于上海市虹口区北外滩滨江区域,苏州河与黄浦江交汇之处,北外滩作为上海的新兴商务区,与外滩、陆家嘴均隔江相望,构成黄金三角,成为外滩部分的外延,亦满足陆家嘴外溢需求。

目前,北外滩已发展成为上海国际航运中心重要组成部分,聚集了大量知名航运服务总部企业和功能性机构。未来北外滩将进一步集聚金融总部机构、有实力的基金管理和优质金融配套服务企业。近年来该区域甲级写字楼存量迅速扩展,轨道交通优势日益凸显,加上政府对北外滩功能的升级,促成了凯德集团将来福士项目选址于此。

【案例二】黑石收购怡丰城及长泰广场

作为全球最大的独立另类资产管理公司之一,黑石在中国的动作变得活跃。先后于去年12月份及今年3月份买入位于莘庄商务区的怡丰城及位于张江高科科技园核心地段的长泰广场,这两家物业均位于新兴商务区。

莘庄商务区作为《上海城市总体规划(2017-2035)》主城副中心之一,积极融入大虹桥、大浦东间的联动,目前已入驻的项目有西子国际中心、中铁诺德国际中心、大虹桥国际、金源中心、安纳塔拉酒店、怡丰城、强劲大厦等,另外,紫江集团总部、爱发科均是莘庄商务区已落成的企业。

黑石投资的长泰广场,则位于新兴商务区张江高科。张江高科是上海新兴商务区的领跑者,张江核心区物业供应总存量逾 120万㎡居上海高端商务园区市场之首,园区内国际、高端的产业集群已形成,跨国地区企业总部 60家 外资研发机构 126家,生物医药产业营业收入占上海全市 50% 。张江科学城规划启动了张江新一轮的发展,又承载了国家级科学中心建设,战略意义明显。

新兴商务区最具价值成长潜力,成为活跃买家热点投资区域。

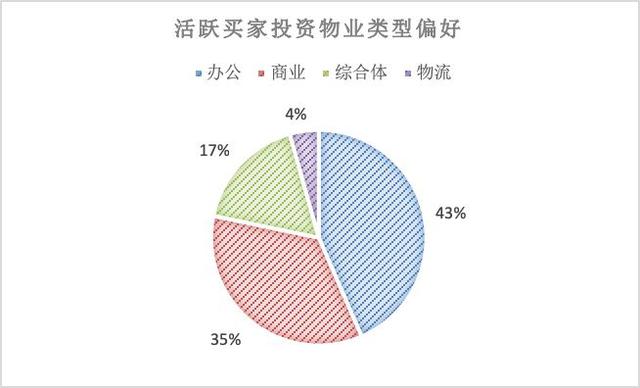

3. 办公仍是活跃买家首选投资,商业投资价值加大

与酒店、商业等资产相比,写字楼由于产品较为标准化,且能产生稳定的现金流,投资回报较大等原因,写字楼物业仍是首选的投资物业类型。

活跃买家近三年投资物业类型统计,写字楼交易占比43%,商业、大宗混合用途项目和物流资产的投资份额逐步加大。商业市场保持活跃,2018年大宗交易中商业交易占比35%。

杨浦五角场国正中心、凌空SOHO、虹口SOHO、海洋大厦及上海MIxC万象城四栋超甲级写字楼及碧生源大厦等办公物业收到活跃买家追捧,交易金额达百亿元,办公物业标准化程度较高,互联网独角兽企业发展迅速,写字楼需求旺盛,推动写字楼租金上升,从而写字楼投资回报率较高,成为活跃买家偏好投资物业类型。

此外,具有商业物业备受投资人关注,如凯德集团投资成都凯丹广场、广州乐峰广场、呼和浩特玉泉区购物中心;领展基金投资策略以商业为主,收购广州西城都荟、深圳福田新怡景商业中心及北京京通罗斯福广场。

【案例】领展基金投资内地五个商业物业

近年来,领展不断收购中国内地商业物业,尤其是一线城市。2月20日,领展房产基金斥资66亿元人民币收购位于深圳的新怡景商业中心,该交易是领展于深圳首个、粤港澳大湾区內第二个收购项目,也是领展于中国內地一线城市的第五个物业,其它四处物业为北京京通罗斯福广场和欧美汇购物中心、广州西城都荟广场、上海领展企业广场1座及2座。

领展内地投资策略:集中在商场及超甲级写字楼,一线城市及附近三角洲区。

从中等收入家庭增速、零售额增长,人均零售面积三个指标来看,领展看好内地的投资价值。以领展已投资项目来看均给其资产价值带来快速增长,例如欧美汇购物中心出租率以及续租租金的增长率将近30%;广州的西城都荟,出租率及续租的租金增长达到60%。

领展内地投资业态集中在商业及超甲级写字楼,投资商业考虑到其租金增长较高,但弹性大,办公虽然没有商业增长高,但相对比较弹性稳定,拥有一个比较稳定的收入。此外,便利的交通、有限的竞争与可观的客流是领展投资的考虑要素。

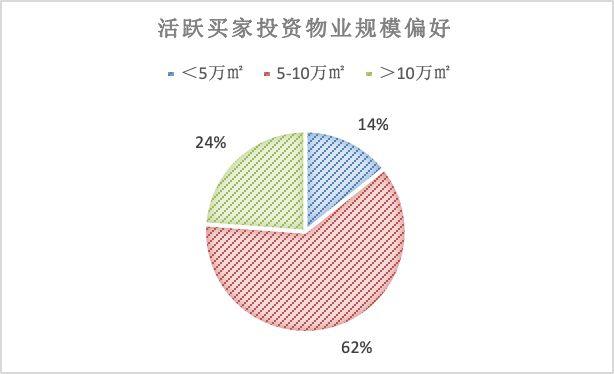

4. 5-10万㎡中小型规模物业更受欢迎

5-10万㎡这一规模的投资物业受众最广泛,占比达到了62%,其中8万㎡规模物业最受热捧。

凯德投资的乐峰广场及呼、浩特玉泉购物中心、杨浦五角场国正中心,以及领展基金投资的深圳福田新怡景购物中心物业规模均为8万㎡,此外,光大安石投资的顺德永旺商城及吉宝置业投资的虹口SOHO及吉嘉商业广场,基汇资本投资的海洋大厦等项目投资物业规模均在5-10万㎡。

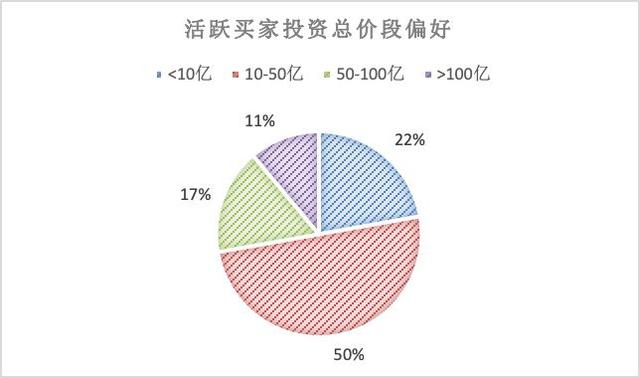

5. 活跃买家投资总价段偏好10-50亿元物业

根据统计数据,活跃买家中有55%的收购总价段在10-50亿元的物业,22%收购10亿以下总价的物业,而投资总价段超过百亿的物业占比仅为11%。

下篇:未来商业地产投资新热点

核心区域的核心资产和核心增值资产仍是资本追逐的重点,但展望未来十年商业地产领域的投资趋势,越来越多的资产类型也将受到越来越多的关注和重视,本文下篇将梳理能提供稳定现金流、增值空间较大、实现融资套现的资产类型进行梳理,以提供参考借鉴。

1. 提供稳定现金流的资产:物流资产包&车库

随着资产证券化的发展,优质物流仓储项目和车库项目将作为现金流稳定的基础资产,为实现多元化的融资及退出提供了更多的渠道及可能性。其中,由于物流仓储项目通常规模不大且地域分散,因此整合了多个项目的物流仓储资产包将受到机构投资者的追捧。

(1)物流资产包未来十年是重要投资机会之一

随着电商的持续升温,物流仓储在中国经历了蓬勃发展,而未来十年这仍然是机构投资者重要的投资机会之一。

【案例一】万科收购普洛斯,抢占国内物流地产龙头地位

万科通过收购普洛斯扩张物流地产布局,还获取大型租户认可,打开物流市场,最初瞄准高标仓,高标仓目前占总仓储面积仅3%,从需求端和发展前景看,未来潜力可观。

【案例二】光大安石完成国内最大物流资产包交易

光大安石收购嘉民物流资产包,交易项目分布于昆山、无锡、嘉兴、西安、青岛和沈阳这6座国内核心物流枢纽城市,可出租面积超过32万平方米。

(2)停车位作为资产洼地,投资关注度提升

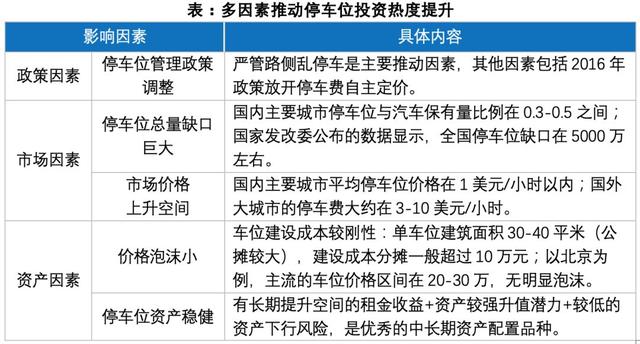

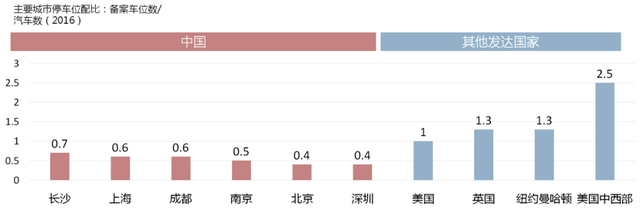

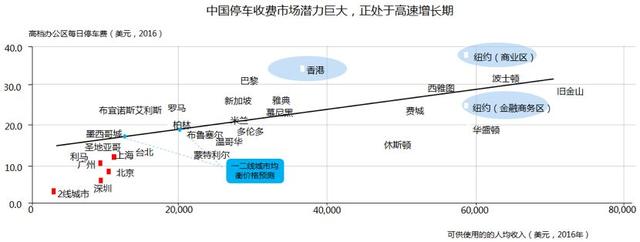

停车位作为另类资产,近年来多种因素推动停车位投资热度提升。

从政策来看,停车位管理政策调整,严管路侧乱停车;从市场来看停车位总量缺口巨大,市场价格上升;另外从资产因素来看,停车位价格泡沫小,并能长期提升空间的租金收益,资产稳健。

以领展为例,它看好停车位资产价值,目前它是香港最大的单一停车场的业主,有超过7万个停车位,停车场每年租金收入大概将近20亿。

2. 具备较大增值潜力资产:低效资产&不良资产

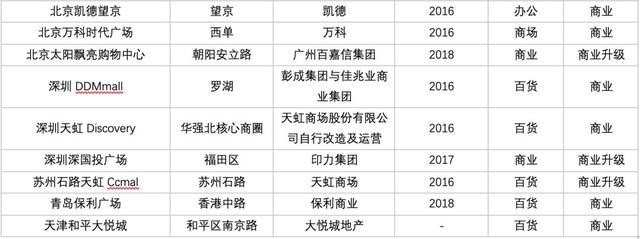

(1)城市更新下的低效资产迎投资机遇

核心区位的低效资产面临着城市更新存量改造的巨大机遇,在过去的几年中,不少企业对此类资产进行收购并改造升级,以其得到更大的价值回报。未来将有更多投资者和运营商聚焦到该领域。

对于机构投资者而言,又面临着诸多的挑战和风险,例如项目本身的物理条件先天缺陷、改造过程中的不可控风险、工程延期风险、土地使用权年限临近的风险、存量改造政策层面是否支持、周边邻里是否支持等。

城市更新、存量改造并非易事,对于改造能力、主动资产管理能力、重新定位及招商运营能力等整个系统的配合度要求颇高。

(2)不良资产价格被低估,但需要金融、法律等专业能力

不良资产因其“逆周期性”一直被称为“坏时代”中的好生意。伴随着中国经济步入换挡期,经济下行压力加大,商业银行体系内的不良资产加速暴露,不良贷款余额快速攀升。当前不良资产市场规模广阔,优质不良资产包选择机会较多,利于资产管理公司低价收购,获取更大的溢价空间,不失为投资不良资产的好时机。

不良资产投资最大的优势是资产价格通常被严重低估,但往往也伴随着法律风险、金融风险以及项目层面的风险。因此对于投资者法律、金融以及资管专业能力的要求非常高。通常处置手段需要多元化,需要熟练运用法律手段剥离资产,综合运用金融工具、盘活资产实现有效重组并多元化实现退出。

3. 融资变现类资产:酒店

融资环境紧张,酒店作为融资工具投资较活跃。

据统计,中国60%的酒店被房地产开发商持有,开发商投资酒店主要原因来自于一下三个方面,一是政治任务,二是借助酒店融资,三是配套酒店提升住宅售价。

在酒店收并购市场,70~80%通过收购高折扣五星级酒店而获得融资。如一些商贸公司尽管现金流很好,但是缺少固定资产。因此,很难向银行贷到目标值的款项(银行规定,商贸类公司应按照流水的5:1进行贷款;有固定资产则按照流水的2:1进行贷款)。因此收购五星级酒店的方式,只要是这个酒店的收益率超过4~5%,就能将五星级酒店做成一个融资工具。

中国大的环境从增量市场逐渐转入存量市场,住宅如此,商业地产更是如此。国内商业地产迎来巨大的投资机遇期,大量存量资产拥有着巨大的价值,如何把握机会,并找到适合自身的资产类型和有效策略是未来的核心。

— END —