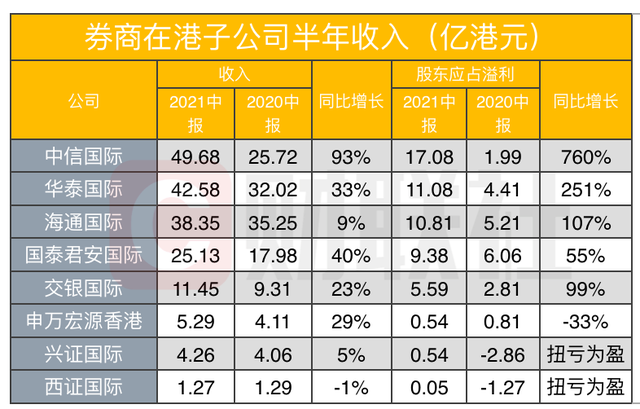

财联社(深圳,记者 成孟琦)讯,截至八月尾,包括6家在港上市的证券公司国际业务子公司,以及中信国际与华泰国际两家非上市子公司收入与股东应占溢利全部披露。

中信国际与华泰国际两家子公司未上市,其统计口径与在港上市子公司略有不同,此处以净利润对应股东应占溢利。两者的收入与净利润全面超过在港上市子公司,成为中资券商国际业务子公司龙头。

2021年上半年,中信国际实现营业收入约人民币41.3亿元,约为港币49.68亿元,净利润人民币14.2亿元,约为港币17.08亿元。华泰国际半年收入达35.4亿人民币,折合42.84亿港元,净利润11.08亿港元,同比增251%,这也让华泰国际首次超越海通国际,券商国际业务子公司收入与净利润排名第二。

排名第三的是海通国际,半年收入38.35亿港元,股东应占溢利增107%至10.81亿港元。

去年同期,三者收入与股东应占溢利排名与今年正相反,海通国际收入排名第一,华泰国际紧随其后,中信国际排第三。无论如何,三者以极强的营收能力与盈利能力,组成了无可争议的券商国际业务子公司第一梯队。

国际业务子公司第一梯队阵型变化

由于未披露业务详细数据,中信国际在去年排名第三的情况下,超车成为冠军的业务排兵布阵暂时未能一窥究竟,但其收入与股东应占溢利增幅是榜单当中最大的,单净利润一项,今年半年期间便爆增760%,收入也同比增长近一倍。榜眼华泰国际的增速紧随其后,收入增速33%,股东应占溢利增速251%。海通国际同样保持在第一梯队,股东应占溢利增长107%,收入在去年同期排名第一的情况下增长9%。第一梯队国际业务子公司的收入与盈利呈现体量大、增速高的特点。

第一梯队之外的国际业务子公司均为在港上市公司。国泰君安国际2021年上半年收入与股东应占溢利增长较为均衡,收入同期增40%至25.13亿港元,股东应占溢利增长55%至5.59亿港元;交银国际股东应占溢利则有近一倍的增长至5.59亿港元,收入增长23%至11.45亿港元。

申万宏源国际虽然收入增加29%,但股东应占溢利则下降33%至0.54亿港元,与兴证国际扭亏为盈后的此项数据相同,而兴证国际收入为4.26亿港元,增长5%。同样扭亏的还有西证国际,但盈利只有500万港元,收入1.27亿港元,较去年同期下降1%,是券商在港国际业务子公司中体量最小的一家。

综合以上8家公司数据,不难发现各家券商收入与利润已拉开明显差距,第一梯队的中信、华泰与海通近年来稳坐前三位,盈利增速明显超越其他国际业务子公司。

8家国际业务子公司半年报中,收入唯一出现微弱下滑的是西证国际。净利润出现下滑的则是申万宏源香港,申万宏源香港在半年报中解释原因为主要由于佣金费用和与结构性票据挂钩的客户背对背利息支出增加所致。

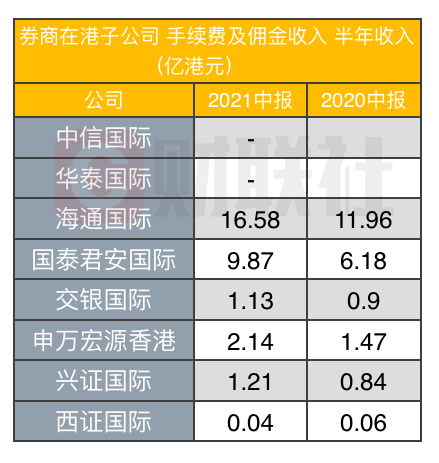

手续费及佣金收入靠稳扎稳打

由于中报统计口径的差异,此文只比较了6家在港上市子公司的手续费及佣金收入。作为传统券商业务,海通国际在6家中的手续费及佣金收入领跑,且数额上甩开其他公司一大截,在港上市子公司手续费及佣金收入已经拉开了一个不小的“阶梯”。中信国际与华泰国际没有披露数据,考虑二者半年收入超过海通国际,此项基础业务收入应同样位列第一梯队。

榜单成阶梯化分布日益明显,第一梯队体量大且维持比较高的增幅,海通国际在手续费及佣金收入上的增幅为38%。但增幅最大的选手则是国泰君安国际,2021手续费及佣金收入为9.87亿港元,同比增近6成。榜单末尾的西证国际在手续费与佣金收入上,同比出现下滑。

兴证国际在半年报中明确表示要夯实收费型业务,审慎发展资本消耗型业务。其今年上半年手续费及佣金方面收入1.21亿港元,较去年同期增加44%。申万宏源香港于此项业务上则有45%的增幅,2021年上半年手续费及佣金收入2.14亿港元。显示出榜单中部的几家选手在手续费及佣金收入上的稳扎稳打与较高的增长速度。

企业融资收入倚靠香港、走向国际

根据港交所数据,今年上半年共有46家公司顺利IPO,与去年同期相比,企业数量减少24%,募资额增加127%,显示出今年更有利高市值企业在港上市。目前中资券商企业融资业务仍以香港市场为主,同时也在新加坡、纽约、伦敦与孟买市场上寻找机会。

从业务层面分析,海通国际在企业融资业务上走在中资券商最前列,半年收入11.09亿港元,超过剩下5家在港上市子公司收入总和。企业融资业务首次成为海通国际创收第一业务,2021年上半年,海通国际在企业融资业务费类收入7.98亿港元,同比增49%,其中承销及配售佣金收入为6.88亿港元,同比增48%。期内海通国际在香港市场共参与承销22个IPO项目。

华泰国际与中信国际虽然未披露企业融资业务上的详细收入,据账簿管理人数据,两家国际业务子公司倚靠母公司的网络和中概股IPO市场积极发展配售承销业务。报告期内,华泰国际参与完成香港市场上市及配售项目13个,此外,还完成了2单美股IPO项目。债券发行项目32个,总交易发行规模约96.43亿港元。截至6月30日,华泰国际上半年共参与完成5单港股保荐项目,保荐项目排名位居香港中资券商第二。中信证券今年上半年完成32单境外股权项目,承销金额合计60.05亿美元。其中,香港市场IPO项目14单,承销金额16.32亿美元;再融资项目11单,承销金额34.61亿美元。

交银国际2021年上半年IPO承销科技型企业占比超6成,期内完成IPO承销项目14单、债券承销项目75单、财务顾问项目5单,助力腾讯、小米等科技龙头企业完成境外债发行。

国泰君安国际则将企业融资的触角伸向了纽约,其投资的智加科技5月宣布计划在纽约证券交易所首次公开发售。6月,国泰君安国际投资的万物新生成功于纽约证券交易所上市,由国泰君安国际提供股票市场承销服务。

资产管理规模变化不大下怎样获得更高收入?

随着大湾区成为跨境理财通的先行试点即将开始,资产管理成为券商香港子公司不可错过的风口,以香港为中心,联动大湾区,在港券商有着得天独厚的地理优势。

6家上市子公司中,交银国际与西证国际的资产管理业务收入有所下滑。此项业务中增速最快的是国泰君安国际,业务收入同比大幅上升251%至8413万港元,其中表现费大幅上升319%至6900万港,占资产管理收入的八成以上。国泰君安国际的资产管理规模同比升8%至91亿港元,其中固定收益类与权益类基金规模分别约53亿港元与38亿港元。在资产管理规模变化不大的情况下,收入得到极大的提升,离不开良好的风险管理和投资组合管理能力,倚靠表现费获得更多收入。

财富管理,行业的下一个战场

申万宏源香港财富管理业务2021年上半年收入2.08亿港元,占公司总收入超40%,成为财富管理业务占营收比例最多的中资券商国际业务子公司。财富管理收入中,手续费及佣金收入1.08亿港元,利息收入1亿港元。财富管理已经是申万宏源香港收入构成的主要部分,根据申万宏源香港2020年报,其财富管理业务占总收入的47%,在各业务占比排名中排第一。

而华泰国际则大力发展旗下全球资产一站式财富管理平台“涨乐全球通”,自去年7月上线后,已实现约68万人次的下载量,报告期内客户数同比增长7倍。据母公司华泰证券半年报,国内版“涨乐财富通”上半年累计下载量6230万,还新增了分时资讯、基金诊断、短视频和直播等功能,成为华泰证券财富管理业务的核心平台载体。

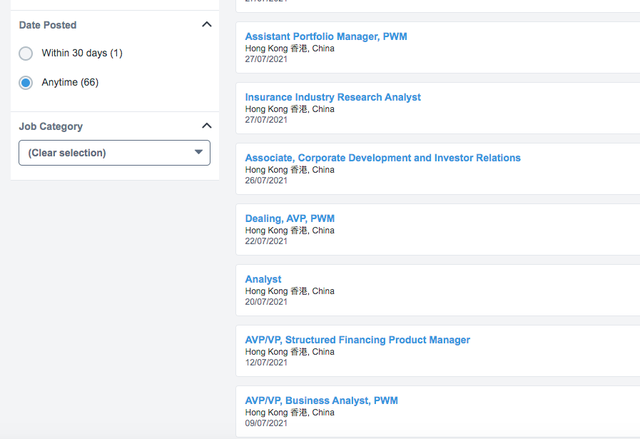

同时,华泰国际私人财富管理部门正积极招兵买马,7月以来该部门在官网招聘页上刊登多个职位,成为华泰国际旗下招聘缺口最大的部门。

在私人财富管理上积极进取的,还有海通国际,该部门目前人数已超百人,8月更是成立了家族办公室团队,由瑞银财富管理老将赵汝翔领头。