3月22日,号称“中高端口腔连锁第一股”的瑞尔集团在香港联交所主板挂牌上市,正式成为港股市场第一家口腔专业连锁企业,也是中国口腔行业第一家全国连锁上市公司。瑞尔集团的首发价格为14.62港元/股,截至收盘,报14.02港元/股,跌幅4.24%,首日破发,总市值80.26亿港元。

一、公司概览

瑞尔集团,成立于1999年,是中国领先的口腔医疗服务集团。根据弗若斯特沙利文的资料,按2020年的总收入计,公司是中国高端民营口腔医疗服务市场市占率第一的口腔医疗服务提供商,且按同期的收入计,公司亦是中国整个民营口腔医疗服务市场的第三大口腔医疗服务提供商。截至2021年9月30日,公司通过在中国15个主要一二线城市运营的111家医院及诊所提供中高端口腔护理服务,拥有882名资深牙医,完成了近7.4百万总接诊人次。

于往绩记录期间,公司提供各类专业及个性化口腔医疗服务,通过公司旗下高端品牌瑞尔齿科和中端品牌瑞泰口腔提供以下口腔医疗服务(i)普通牙科;(ii)正畸科;及(iii)种植科。

我们认为公司具有以下竞争优势与投资亮点:

1. 公司是中国领先的口腔医疗及护理服务提供商。

2. 公司是首家通过IPO在主板上市的民营口腔医疗服务企业,具有稀缺性。

3. 旗下品牌瑞尔和瑞泰分别定位高端和中端,能更精准地配患者需求。

4. 公司积累了大量的忠实患者群体,复诊率较高。

5. 淡马锡、高瓴、高盛等著名机构参与投资。

二、竞争优势

1、股东实力雄厚。根据公司招股书,新加坡财政部控股的淡马锡控股持股10.88%,著名投行高盛持股8.24%,中国创投界的明星启明创投和高瓴资本分别持股5.54%和5.13%。此外,奥博资本、英飞尼迪、汉能投资、Total Success以及凯鹏华盈皆为公司股东。

2、公司是首家通过IPO在主板上市的民营口腔医疗服务企业。A股的通策医疗(600763.SH)通过借壳在上交所挂牌,而奥新全民口腔(1D4.SI)则是在新加坡交易所的凯利板上市,因此瑞尔集团将是首家通过IPO在香港主板上市的民营口腔医疗服务企业,具有稀缺性,对海外看好中国口腔医疗服务市场的资本有一定吸引力。

3、旗下品牌定位清晰。公司旗下51家瑞尔诊所,定位高端,针对一线城市中具有高购买力和较高终身价值的富裕患者,通过提供卓越的医疗技术和个性化服务获得溢价。7家瑞泰医院以及53家瑞泰诊所定位中端,主要为一线城市和核心二线城市的新中产阶层消费者提供更实惠的优质口腔医疗服务。旗下品牌清晰分明的定位使公司能够为患者提供更符合其自身需求的口腔医疗服务。

4、公司是中国领先的口腔医疗及护理服务提供商。根据弗若斯特沙利文的资料,按2020年的总收入计,公司是中国高端民营口腔医疗服务市场最大的口腔医疗服务提供商,且按同期的收入计,公司亦是中国整个民营口腔医疗服务市场的第三大口腔医疗服务提供商。公司团队的882名资深牙医在中国15个主要一二线城市运营111家医院及诊所,完成了近7.4百万总接诊人次。

5、公司积累了大量的忠实的患者群体,复诊率较高。公司于2019、2020及2021财年年度总接诊人次分别为1,063,562人次、1,076,054人次、1,371,046人次,稳定增长。由于口腔健康需要长期维护并且公司能够提供优质的口腔医疗服务,忠实客户的复诊率较高。于2019、2020及2021财政年度,公司忠诚客户六个月后的复诊率分别为42.1%、41.4%、45.8%。

三、风险提示

1、毛利率仅为通策医疗一半,而庞大的营销开支进一步拉低了净利率。于2019、2020及2021财年年度以及截至2021年9月30日止6个月,公司的毛利率分别为15.2%、10.1%、24.1%以及22.3%,而通策医疗近三年毛利率一直维持在43%-46%之间。此外,于往绩记录期间,公司的销售开支占总收入比重分别为9.8%、7.7%、5.2%和4.6%,远高于通策医疗不到1%的销售费用率。净利率方面,通策医疗近三年在23-26%之间,而公司于截止2021年3月31日止年度经调整后扭亏净利率为3.7%,远低于通策医疗。

2、对赌协议使公司资产负债率持续高企。于2019、2020及2021财年年度以及截至2021年9月30日止6个月,公司的资产负债率分别为187%、207%、205%以及201%。高资产负债率主要是因为公司在融资时发行了较多的可赎回优先股,有被赎回的风险,故被列为公司负债。去除可转换优先股后,公司截止2021年9月30日止6个月的资产负债率为59.54%。

3、口腔医疗服务前期投入大,投资回报周期较长。根据招股书,公司旗下医院/门诊的历史月度盈亏平衡时间为16个月,而历史投资回报期则长达3-5年,主要是由于公司为其医院/诊所配备了国际一流的基础设施,该等设施的投入较大,导致回报周期较长。此外,新开的民营医院要与当地的公立三甲医院竞争,需要一定的时间打开品牌知名度和积累客户。

四、华通证券灯塔建议

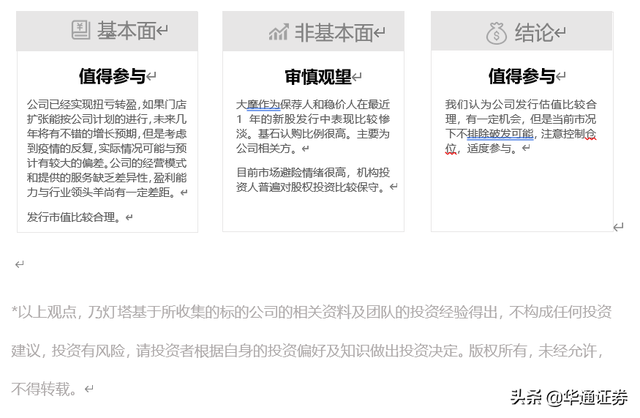

基本面:值得参与;非基本面:审慎观望;结论:值得参与

在瑞尔集团(06639.HK)招股当日发布的研报中就从基本面、非基本面和结论三个层面综合考量,分别给出了值得参与、审慎观望、值得参与的结论。

华通灯塔团队认为—

●基本面:公司已经实现扭亏转盈,如果门店扩张能按公司计划的进行,未来几年将有不错的增长预期,但是考虑到疫情的反复,实际情况可能与预计有较大的偏差。公司的经营模式和提供的服务缺乏差异性,盈利能力与行业领头羊尚有一定差距。发行市值比较合理。

●非基本面:大摩作为保荐人和稳价人在最近1年的新股发行中表现比较惨淡。基石认购比例很高。主要为公司相关方。目前市场避险情绪很高,机构投资人普遍对股权投资比较保守。

●结论:我们认为公司发行估值比较合理,有一定机会,但是当前市况下不排除破发可能,注意控制仓位,适度参与。

五、关于华通证券

华通证券是一家领先的综合型券商,其成立于2017年,拥有香港证监会1号牌证券经纪牌照、新西兰FSPR证券经纪牌照。成立短短几年,华通证券即凭借“简单·安全”的独特理念和产品,成为行业内不可小觑的新晋力量,2017年起已累计服务超过60000客户,交易总额达千亿,部分热门新股融资额度超20亿,并且拥有极高的用户忠诚度和评价。借助互联网创新技术与金融工程,华通证券建立了一键投资全球资产的互联网数字金融平台。操作简单、界面简单、入金简单、出金简单,是全球唯一一家10分钟即可实现开户入金交易并实现24小时日出金的港美股券商。其业务范围涵盖了港股打新、港美股交易、信托产品等多个方面,深股通和沪股通业务也已经在华通证券APP上线。

资料来源:资本邦,智通财经,瑞尔集团招股书,灯塔研报,东方财富网,利弗莫尔

免责声明:上文所示之内容和数据仅代表作者个人观点,不构成投资建议。华通证券虽竭力但亦不能保证以上内容之准确可靠,亦不会承担因任何不准确或遗漏而引起的任何损失或损害。