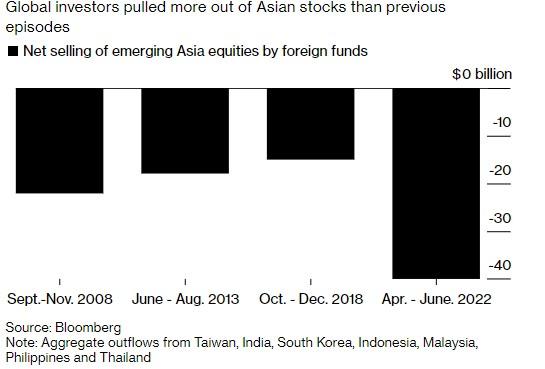

智通财经APP获悉,在上个季度,由于通胀高企以及各大央行大幅加息令全球增长前景蒙上阴影,基金经理们开始撤出风险相对更高的市场,导致中国大陆和日本以外的一些主要亚洲国家和地区的股票和债券市场出现巨额外资流出,超过以往市场危机的流出量。数据显示,全球基金第二季度在七个亚洲市场净卖出400亿美元股票,抛售最严重的是中国台湾、韩国以及印度。此外,印尼债券市场也出现了31亿美元的外资流出。这些抛售可能只是一个开端,对美国经济衰退的担忧和供应链受阻或将导致更多抛售。

这些亚洲新兴市场包括:印度、印度尼西亚、韩国、马来西亚、菲律宾、中国台湾和泰国。

安本资产新加坡分部的亚洲股票高级投资总监Pruksa Iamthongthong表示:“在当前背景下,我们预计投资者将对出口导向型经济体和估值较高的市场保持谨慎。由于衰退风险上升,我们认为全球科技板块的前景仍不明确。”

据悉,外国投资者从中国台湾股市净撤出170亿美元,超过了以往任何一个危机时期。印度股市的外资抛售达到150亿美元,而韩国股市为96亿美元,也都超过了往期。

美联储加息促使外资出逃

美联储的激进加息推高了美国的利率,导致亚洲市场的资金被抽走。

瑞士宝盛银行新加坡分部的亚太研究主管Mark Matthews指出:“外国投资者在这些市场抛售股票的原因不是因为它们本身出了问题,而是因为美联储和其他央行正在收紧货币政策。”

二季度亚洲市场出现抛售的主要板块之一是科技股,而科技股分别占据中国台湾、韩国股市市值的一半以上和大约三分之一。由于投资者对全球经济增长放缓存有担忧以及目前估值较高,今年全球科技股均出现了暴跌。

爱马仕投资管理公司(Federated Hermes)基金经理Calvin Zhang表示,由于中国台湾和韩国向日本出口的产品相似,日元走弱也损害了它们的经济和股市。

与此同时,印度的经济受到高油价的影响,使其股市承压。

不过,有的亚洲新兴市场的股市没有出现外资出逃或流出资金量很小。印尼和泰国上个季度的股市反而有资金流入,马来西亚和菲律宾股市的资金流出量相对中国台湾和印度更小一些。其部分原因可能是东南亚的央行采取了更为鸽派的做法,加息节奏更缓慢。

债券市场外资动向

亚洲新兴市场债市的情况比股市更加复杂,印尼债市的资金流出量约为31亿美元,而韩国和泰国债市出现了资金流入。

在全球经济可能衰退的阴影下,投资者对印尼高贝塔债券的抛售量高于亚洲其他市场。

新加坡星展银行的利率策略师Duncan Tan表示,由于亚洲与美国的利差正在缩小以及亚洲经济增长前景低迷,亚洲新兴市场中等规模的债券外流估计会在今年下半年持续存在。

该地区以美元计价的企业债券的前景也充满挑战,因为与美国国债相比,两者的利差对投资者的吸引力减弱。亚洲投资级债券的收益率溢价在6月下旬低于美国债券,为两年多来首次出现。