新加坡狮城辣妈 新加坡最大的华人妈妈自媒体!超110个活跃社群!生活资讯|遛娃攻略 | 留学移民 | 教育干货都在这里! 1884篇原创内容 Official Account

戳卡片关注我们▲

公众号: 中新法讯 编辑/作者: 张景馨月 | 中国律师(现居新加坡)

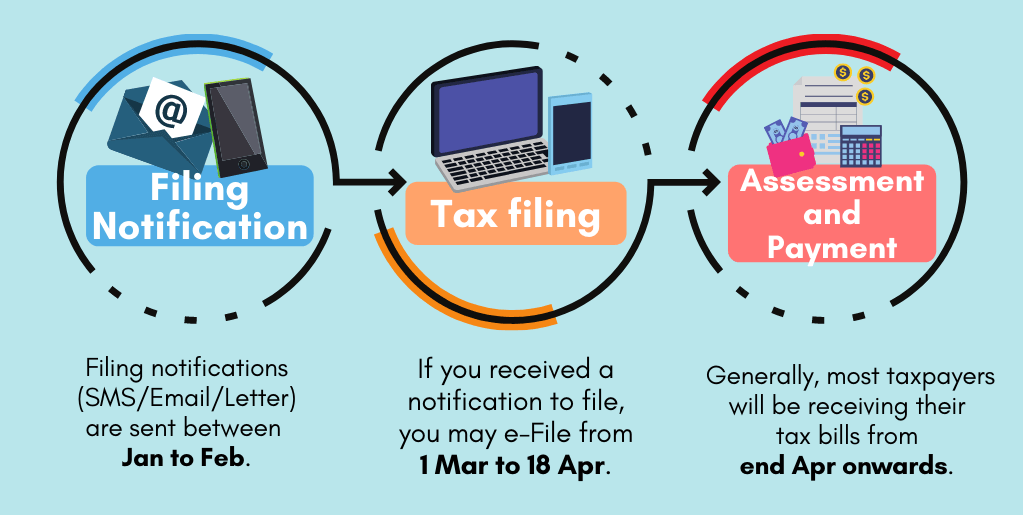

按:每年的3月1日-4月18日都是新加坡申报个人所得税的日子,很多第一次报税的朋友,都倍感迷茫,本篇一起来学习,2022年新加坡个人所得税的申报和缴纳需要注意什么方面?以及个税的抵扣减免项有哪些?

本文共计4027个字,大概9分钟读完 图片来源:新加坡税务局官网

图片来源:新加坡税务局官网

01 什么人需要报税?

在新加坡,将个人纳税主体分成两种:“纳税居民”(Tax Residents)和“非纳税居民”(Non-residents)。

其中,纳税居民包括以下情况:

- 新加坡公民(SC)

- 新加坡永久居民(SPR)

- 上一年度在新加坡居留/工作 ≥ 183天的外籍人士(公司董事除外)

所以,在新加坡工作的外国人,是否需要纳税,是视其在新加坡的逗留时间而定。

非纳税居民非纳税居民是指上一年在新加坡居住或工作<183天的外籍人士,具体分为两种情况:1、在新加坡居住<60天的外籍人士,不需要交税,公司董事、公共艺人及专业人士除外。2、在新加坡居住/工作 >60天且<183天的外籍人士,需要按照 “非税收居民”的税收规定,缴付15%个人所得税或者按现行累进所得税率(见下表)计算,二者取其高。

这里的“183 天”指的是你在新加坡就业期间,逗留在新加坡的天数,包括周末和公共假日。就职期间因为合理理由出境新加坡,例如海外度假或出差,也算在逗留时间内。

02 多少收入需要报税?

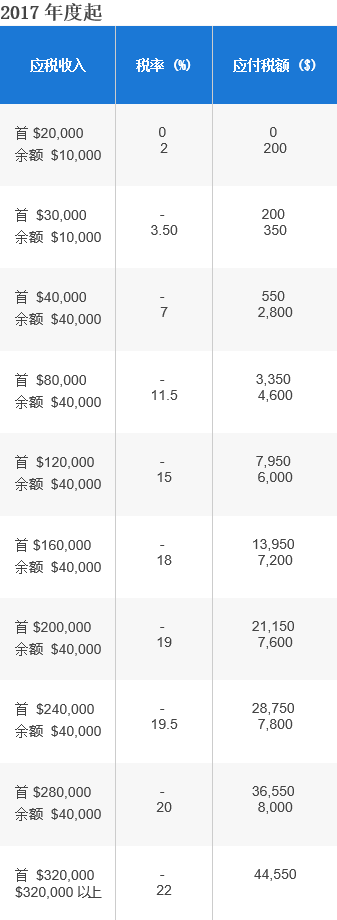

新加坡的个人所得税,实行累进税率制。上一年收入扣除个税减免项之外,税率介于0-22%之间。纳税居民有权就子女抚养费、职业培训费、保险费以及公积金(CPF)缴款等事项享受个人所得税抵扣和减免。

举例:年总收入$35,000, 前30,000的税额为$200,余额5,000的税额是5,000X3.5%=$175, 所以总税额为$375。

如果年总收入在$20,000以下,恭喜你不用纳税!但是,理论上,依然需要在网上提交材料进行申报,只是不需缴纳,除非收到税务局的信,明确指出你不需要申报了。

03 个税申报流程是怎样的?

纳税人可在3月1日至4月15日间提交个税申报,电子申报需要在4月18日前完成:

在个税申报之前,需要准备以下资料:(1)表格IR8A(2)家属救济情况(3)房屋租金收入以及其他收入等详细信息(适用于拥有房产的个人)(4)商业登记号、合作税收参考号(仅适用于自雇人士和合作企业)

现在新加坡个税申报全部采用电子申报,需要按以下步骤申报:

- 登录税务局网站 mytax.iras.gov.sg,选择Personal Tax;

- 使用Singpass登录,如果没有Singpass,可以在www.singpass.gov.sg 申请。如果忘记Singpass密码,也可上这个网站重新设置密码;

- 登录之后,便可通过E-filling进行网上提交;

- 申报完成后税务局会发出缴税通知(Notice of Assessment),必须在接到缴税通知之后的一个月内缴纳,否则将面临应付税款5%的罚款。

无论是被纳入免申报服务No-Filing Service (NFS)的纳税人,还是其他纳税人,在收到缴费通知后都必须检查,以确保信息是正确的。若有不正确的地方,或者有其他未申报的收入,一定要在收到缴费通知的30天内,登录 myTaxPortal ,选择“反对评估”(Objection to Assessment)的电子服务,并提交需要修改的细节给税务局。 税务局会根据纳税人提供的信息重新评估,并发出一个修改后的税单。

04 如何支付税款?

收到税务局出具的缴税通知说明Notice of Assessment后,可以根据自己的情况,选择以下其中一种方式支付税款:

- 自动扣款(GIRO)

- Paynow(扫描QRcode)

- 网银支付

- DBS Paylah

- 电话银行(仅对DBS/POSB,OCBC和UOB开放)

- 在ATM上缴费(仅对DBS/POSB和OCBC开放)

- 在AXS在线平台或AXS机器上缴费

- 邮政自助服务器(SAM)在线平台和站点

- NETS(仅限邮局服务台)

- 信用卡支付(AXS站点)

- 支票

- 电汇、VBOX

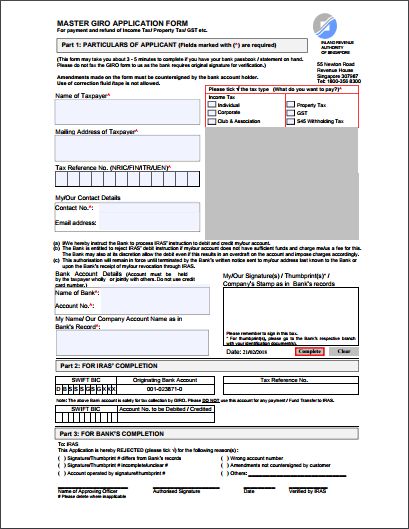

税务局鼓励纳税人选择GIRO的付款方式,通过GIRO可以直接从个人银行账户支付税款,省去排队麻烦,也会避免支付延迟等可能会带来的问题,同时政府还为选择GIRO的纳税人提供12个月的免息分期付款。

没有GIRO的人可向税务局索取一份申请表格申请:

05 个人所得税有哪些抵扣减免项(Tax Reliefs)?

纳税居民可以根据个人情况,申请个人所得税抵扣减免,由此可以减少个人所交的税款。新加坡的个税抵扣措施是补偿纳税人的一种替代方式,通过抵扣,以此鼓励纳税人尽孝、组织家庭,慈善捐赠,提高职场技能,以及支持个人的退休储蓄等。具体抵扣项包括:

1. 个人收入减免对于来自薪水,养老金,交易或商业经营等的应纳税收入,根据不同年龄层可获得1,000-8,000新币不等的所得税减免额度。2. 慈善捐款个税减免

只要捐款对象是受批准的公益机构就无需申报,这项减免会根据您的IC/FIN No自动添加您的 IR8A 表格中。目前的减免额度为2.5倍的捐款金额。适用人群为公民,永久居民和工作准证者。

3. 子女个税减免

- 对于未满16岁的子女,以及17岁以上的全职学生,在2021年未婚且收入少于4,000新币的子女,报税人夫妻双方可以共享每个孩子4000新币的个税减免;

- 如果孩子有残障或智障且在2021年未婚,可以申请7,500新币的个税减免;

- 对于继子女,合法养子女也同样适用以上减免政策;

- 如果您是在职母亲(包括已婚,分居,离婚或丧偶),子女个税减免是新加坡公民并符合子女个税减免。每年减免额度:第一个孩子为母亲总收入的15%;第二个孩子为20%;第三个及以后孩子为25%。所有子女的WMCR的总和最高为50,000新币。。

4. 配偶个税减免如果您的配偶在2021年与您共同生活居住或者由您赡养,且年收入低于4,000新币,若配偶身体正常情况下,您可减免2,000新币;若配偶是残疾情况下您可减免5,500新币。5. 祖父母照顾孩子个税减免这个项目减免适用于目前的在职母亲(包括已婚,分居,离婚或丧偶),若您或配偶的父母帮助照顾你们12岁以下的孩子,并且老人没有任何工作或职位的情况下,在职的母亲可以申请个税扣除3,000新币。6. 父母或残障父母个税减免如果您或您配偶的父母、祖父母或曾祖父母,年龄在55岁或以上,过去一年在新加坡居住至少8个月以上,并且年收入低于4,000新币(残障家长不适用收入限制)。如果您在2021年为每位家长花费至少2,000新币的情况下,您可以为每名受奉者申请5,500-14,000新币不等的扣除(最多两位)。7. 残疾兄弟、姐妹个税减免残疾兄弟/姐妹过去一年在新加坡居住至少8个月以上,并且您为兄弟/姐妹花费至少2,000新币的情况下,您可以个税减免5,500新币。

8. 外籍佣人税抵扣仅适用于已婚,分居,离婚或丧偶的女性纳税人。可申请使用上一年已缴付的外籍佣人税抵扣您的个税(无论该费用是您本人或丈夫支付的),扣除额为2021年一名佣人税的双倍。9. 进修课程费扣除

- 仅适用于工作人士,为了提升个人学历或相关技能的课程,职业培训等;

- 只要在有合法经营执照的教育机构Full/Part Time培训下,所有课程学费,资料,考试等费用都可以减扣,上限是5,500新币。

10. 战备军人个税抵扣

- 已经完成全职国民服务的战备军人,根据职位以及受训形式不同,可享有战备军人个税抵扣;

- 战备军人的妻子和父母分别享有750新币的个税减免。

11. 人寿保险个税减免

- 可减免的额度需满足以下条件:A.上一年所缴纳的CPF少于5,000新币或未交;B.该人寿保险是您自行在新加坡保险公司购买的。

- 减免上限是5,000新币或与CPF缴纳额的差额,或低于投保保额的7%,或过去一年所有支付的保费,以更低者为准。

12. 退休辅助计划(SRS)个税减免您在过去一年如有开通SRS账户,并把钱转入该账户,可等额从应纳税收入扣除。如果您是新加坡公民或/PR,每年上限是15,300新币。如果您是外籍人士每年上限是35,700新币。13. 公积金/CPF抵扣新加坡公民及新加坡永久居民雇员之强制性中央公积金/特准养老金或公积金纳款

- 此缴交额不得超过中央公积金法令规定的缴交额。 (a) 普通薪金(OW)的公积金缴交额顶限为每月 $6,000。 (b) 每年普通薪金(OW)总限额为 $72,000(即 12 个月 × $6,000),而强制性公积金纳款的总收入顶限为

$102,000 (即 17 个月 × $6,000)。 (c) 应缴交公积金的额外薪金限额相当于 $102,000 和普通薪金总额之间的差额。 - 如果您的雇主参与雇佣收入自动纳入计划,您不需填报公积金缴交额,税务局将直接从您的雇主获取相关资料。

自愿填补自己的保健储蓄户头

- 如果您在 2021 年是新加坡公民或新加坡永久居民,您可申请扣除自愿填补您保健户头的现金款项。此填补款项必须是在年度公积金缴交限额 $37,740(即 17 个月 × $6,000 × 37%)及基本保健储蓄顶额之内,并由您直接指定并存入您本人的保健储蓄户头。您必须不曾以自雇人士身份申请过这部分自愿填补额的扣除。

14. 其他个税减免

- 工作人士因为2020年居家办公导致的每月水电费或网络费的增加,增加的部分可以用来减免;

- 自雇人士正常的应酬开销,比如:请客户吃工作餐,喝茶/喝咖啡,小礼物等都是可以用作工作开销,做税务减免。

提示:日常更换工作单位,也需要清税对各种工作准证持有者,如果在新加坡换工作或者辞职,雇主必须在您离开新加坡的1个月之前,提交IR21表格,完成清税。在收到你的辞职信之后,公司将有权等你结清税款后,才支付剩余的薪水。

最后再次提醒大家

按时缴税小心被罚款哦~

— END —

新加坡税务局 地址:Revenue House, 55 Newton Rd, Revenue House, Singapore 307987办公时间:周一至周五,上午8时至下午5时电话:1800 356 8300

![]() – End –

– End –

狮城辣妈招人啦快来加入我们这个温暖的大家庭

往期推荐

新加坡2022财政预算案:EP、SP申请门槛再调高!消费税、个税、房产税都涨了!

新加坡新政推出即将满一年,这个群体陷入了困境

2019年拿EP来新加坡!今年底拿到PR!过程分享~~

报警、投诉、法律咨询……生活在新加坡必须知道的电话号码,收藏这一篇就够了!

点个在看你最好看