新加坡虽然是一个仅有五百多万人口的岛国,但是却可以面向世界,因为完善的金融体制让新加坡在风暴中安然不动。而这也是众多金融机构、信托公司等近年来致力于申请新加坡金融管理局(MAS)牌照的重要原因。

那么哪些人需要申请此牌照,申请的要求、流程又是怎样的呢?

分类

1.证券经纪商、公司财务顾问、 信用评级机构、房地产投资信托(REIT)基金经理人、 股权众筹(SCF)运营商;

2.基金经理;

3.持牌信托公司;

4.财务顾问(FA)

详情介绍

第一类:证券经纪商、公司财务顾问、信用评级机构、房地产投资信托(REIT)基金经理人、 股权众筹(SCF)运营商

(1)谁需要申请/ 牌照类型:

金管局规定,从事《证券及期货条例》(SFA)规定的活动,公司须持有CMS牌照(“资本市场服务牌照”)。[资本市场服务牌照(Capital Market Securities License,简称CMS)。]个人代表持有或豁免CMS牌照的实体(如银行)从事规定的活动,必须被任命为代表。

规定的活动如下:

*资本市场产品交易

*公司财务咨询

*基金管理

*房地产投资信托管理

*产品融资

*提供信用评级服务

*提供证券托管服务

资本市场产品包括:证券、集体投资计划产品、场外衍生品、场内衍生品、杠杆式外汇交易的即期外汇。

要求持CMS牌照的公司包括:证券经纪商、公司财务顾问、信用评级机构、房地产投资信托基金经理人、基金经理人、以及股权众筹运营商。

(2)申请条件:

在评估CMS牌照申请时,新加坡金管局会考虑以下因素:

*申请机构、股东和董事均具有适当的专业资质。

*申请机构及其母公司或主要股东具有管理经验和良好业绩。

*满足《证券及期货条例》规定的最低财务要求。

*具备内部风险合规管理体系。

*商业模式/计划和预测以及相关的风险管理。

此外,公司还需任命以下人员:

*至少2名董事,其中至少一名董事定居在新加坡。

*CEO至少10年相关经验并定居新加坡。

*至少2名全职新加坡员工从事每项规定的活动(房地产信托管理除外)。根据《证券及期货条例》规定,员工应被任命为代表。

(3)要求:

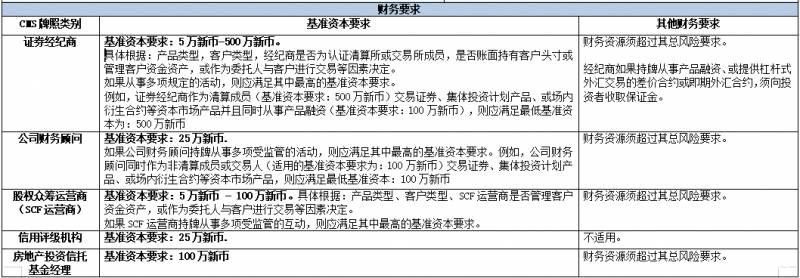

对此类申请者主要是财务方面的要求,具体如下:

第二类:基金经理

(1)谁需要申请/ 牌照类型:

从事《证券及期货条例》(SFA)规定的相关基金管理活动,公司须在新加坡金管局注册,或持有CMS牌照,成为:

*注册基金管理公司(RFMC)或

*持牌基金管理公司(LFMC)。创投基金管理人(VCFM)可根据创投管理监管体系运作。

基金公司要求执行关键职能的个人应被任命为代表,例如投资组合构建和配置、研究和咨询、业务开发、市场营销或客服等职能。

(2)申请条件:

在评估RFMC, LFMC 或VCFM申请时,新加坡金管局会考虑以下因素:

*申请机构、股东和董事均具有适当的专业资质

*申请机构及其母公司或主要股东具有基金管理经验和良好业绩。

*满足《证券及期货条例》规定的最低财务要求。

*具备内部风险合规管理体系。

*商业模式/计划、能够预测相关风险。

除此之外,还需要具备独立和安全的办公室。

(3)要求:

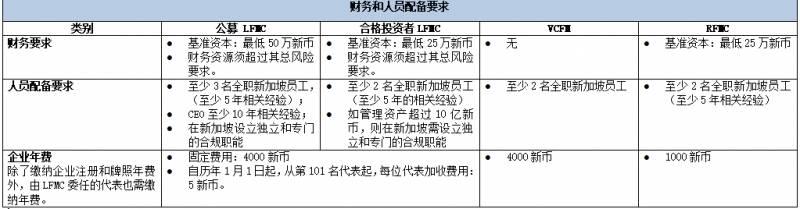

对此类申请者主要是财务及人员方面的要求,具体如下:

第三类:持牌信托公司

(1)谁需要申请/ 牌照类型:

从事《新加坡信托法》(TCA)规定的信托业务的公司必须持有信托牌照。

(2)申请条件:

在评估信托牌照申请时,新加坡金管局会考虑以下因素:

*申请机构、股东、本地经理和董事均具有适当的专业资质。

*申请机构及其母公司或主要股东具有管理经验和良好业绩。

*满足《信托公司条例》(TCR)规定的最低财务要求和专业责任赔偿保险要求 。

*具备内部合规管理体系和流程。

*商业模式/计划和预测相关的风险。

(3)要求:

对此类申请者主要是财务方面的要求:

实缴资本或合格资产最低25万新币,才可取得信托业务牌照,并且持续保有最低要求的净资产净值或合格资产、以及与您的信托业务风险相当的充分的专业责任赔偿保险(PII)。

公司必须:

任命至少2名新加坡经理,其中至少1名经理有5年以上相关工作经验,所有其他新加坡经理至少有3年以上相关工作经验。

第四类:财务顾问(FA)

(1)谁需要申请/ 牌照类型:

从事《财务顾问法》(FAA)规定的相关活动,公司必须持有FA牌照(财务顾问牌照),豁免机构除外。个人代表FA持牌或豁免牌照的实体从事财务咨询业务,须被委任为代表。

(2)申请条件:

在评估FA牌照申请时,新加坡金管局会考虑以下因素:

*申请机构、股东和董事均具有适当的专业资质。

*申请机构及其母公司或主要股东具有管理经验、良好业绩和财务状况。

*满足《财务顾问法》规定的最低财务要求和专业责任保险要求。

*具备内部合规体系。

*商业计划和预测。

此外,公司还需任命以下人员:

*至少有2名董事,其中至少1名董事定居新加坡。

*CEO至少10年相关经验,其中至少5年管理经验,并定居在新加坡。

至少3名全职新加坡员工,具有至少5年相关经验。

(3)要求:

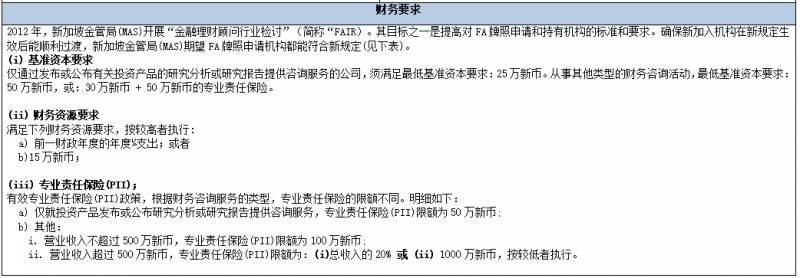

对此类申请者主要是财务方面的要求:

综上所述,在新加坡设立拥有永久性实体办公场所的基金管理公司,必须满足 MAS 列举的以下注册要求。

(1) 关键雇员必须满足最低资格要求:包括董事、执行董事、专业人员和业务代表等(且申请机构的 CEO 必须常驻新加坡);

(2) 适当性要求:基金管理公司必须向 MAS 表明其股东、董事、业务代表和雇员都具有适当的专业资质;

(3) 基准资本要求:MAS 要求基金管理公司必须持有一部分额外的资本缓冲,对于向所有投资者提供集合投资计划服务的,规模不得低于 100 万新币,对于向任何投资者提供非集合投资计划服务的则为 50 万新币,其余基金管理公司则要求 25 万新币;

(4) 风险资本要求:所有基金管理公司都必须满足财务资源必须至少覆蓋经营风险120%的要求;

(5) 合规安排:MAS 要求基金管理公司必须有与其业务规模和复杂程度相符合的内控制度和合规安排;

(6) 风险管理制度:MAS 要求基金管理公司必须建立适当的风险管理体系,具体规范和标准参照 MAS 的风险管理实践条例,必须满足独立性、合格性、及时监控和规划风险等原则;

(7) 内部审计:基金管理公司必须提供合适的内部审计,与其从事的业务规模、特征和复杂程度相符合,但可以外包给第三方服务商;

(8) 独立的年度审计:基金管理公司必须满足年度审计要求,其任命的审计师若不适用与其业务规模和特征,MAS 有权要求其更换审计师;

(9) PII(Professional Indemnity Insurance):MAS 要求零售 LFMC 必须持有最低要求的 PII 并向现有和潜在客户披露相关安排,A/I LFMC 和 RFMC 则提供适当的标准建议;

(10)承诺函:MAS 要求 LFMC 获得母公司提供的承诺函。至于是否批准申请人注册 LFMC 牌照,MAS 通常还会考虑其他几个因素:

1) LFMC 及其控股或关联公司的业务记录。零售 LFMC 的股东必须有一个与新加坡监管体系可比的环境下为零售投资者提供基金管理服务的记录(至少 5 年),LFMC 和其关联公司应该管理至少 10 亿新币的总资产;

2) FMC 和其控股公司是否受到合格的当局监管;

3)FMC 控股公司对 FMC 在新加坡的业务投入;

4) FMC 股东对基金的种子投资。

资讯源:新加坡金融管理局(MAS)