美国个税政策每年都有一些小变化,我今日所列数据和分析也许会和最新情况有所出入。还有一点需要提前说明,美国各州州税制度差别巨大,联邦税制度条款多多,我不会在回答里一一点到,本文的目的是让大家对美国个人/家庭税收有个大概的了解。

美国有句俗语,only two things are certain, death and tax,翻译过来就是,唯有死亡和税收亘古不变。

为了更好地回答这个问题,我在这里虚构一个人物,美国阿牛。美国阿牛住在中西部的威斯康星州,是企业员工,家有一妻,牛嫂,一子,牛娃,家庭年工资收入为$150,000美元。

牛牛们每年需要承担的主要税种如下:

联邦税(Federal Tax)

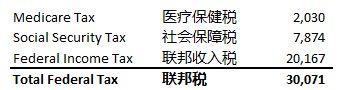

医疗保健税(Medicare Tax)

社会保障税(Social Security Tax)

联邦收入税(Federal Income Tax)

州税(State Tax)

州收入税(State Income Tax)

房产税(Property Tax)

消费税(Sales Tax)

值得注意的是,在投资收入$8,000这一项,投资如果超过一年,比如持有一只股票超过一年才卖掉,所获得的收益只需缴15%的联邦收入税,而不是正常的28%或更多的税,这对于美国富人来说是极大的一项利好。

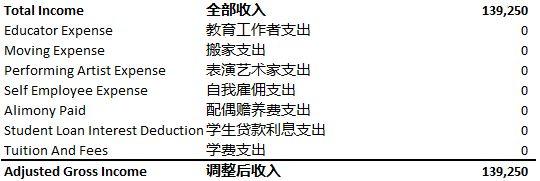

下图为缴税基础中为特定人群设立的减少项,阿牛享受不到其中的任何一项。拿搬家支出来说,如果阿牛为了工作而搬家花费了$2,000,那么他的缴税基础有可能减少$2,000。

单人家庭的标准扣除额是$6,300,单户主家庭的标准扣除额是$9,300,阿牛这样的双户主家庭的标准扣除额是$12,600。

人口免税额是每人$4,050,如果阿牛和牛嫂生了一个篮球队,那么一家七口可以享受到的人口免税额就是$4,050 x 7 = $28,350,这是美国政府鼓励生孩子的一个税收政策。

通过以上计算,我们得知阿牛的联邦收入税的最终缴税基础是$114,500,那么他到底需要缴多少税呢?

下面这个表格是2016年夫妻共同报税的税收等级。

阿牛享受不到这其中的任何一项。

需要说明的是,“劳动所得减税”是提供给低收入家庭的,收入稍微高一点的家庭就享受不到这项福利。还有一点需要说明,上表中前面五种减税最多只能把联邦收入税减至为零,而“首次购房减税”和“劳动所得减税”可以把联邦收入税减到负数,也就是可以拿钱回来。

如果阿牛的家庭年收入只有$25,000,按照以上计算,他不仅不需要缴纳联邦收入税,还可以从联邦政府那领到$3,300的劳动所得减税。

联邦税小结,阿牛的家庭年收入为$158,250($150,000工资+$8,000短期投资获利+$200股票分红+$50利息),他一共缴了$30,071的联邦税,占家庭年收入的19.0%。

红色部分为必缴税,包括三项联邦税和州收入税,计$38,141,占家庭年收入的24.1%。

这个24.1%很重要,对于阿牛来说,他每赚一美元,就要被政府拿走24.1美分,自己只能拿回家75.9美分。

黄色部分为刚性支出,包括房产税和医疗保险,计$11,700,占家庭年收入的7.4%。

蓝色部分为刚性储蓄,包括健康储蓄账户投资和个人养老金投资,计$14,000,占家庭年收入的8.8%。健康储蓄账户里的钱可以用来支付医疗费用,也可以补缴税收后取出来随便用。个人养老金里面的钱要等到59岁半以后才能取出来(硬要现在取出来也可以,但是要缴纳10%的惩罚性税金)。这部分储蓄集中体现了美国和其他高福利西方国家的区别,美国是自己存自己用,高福利国家是大家缴税大家用,阿牛这样的中产阶级肯定更喜欢美国的制度。

绿色部分为扣除以上三项后的家庭可支配收入,计$94,409,占家庭年收入的59.6%。$94,409可以购买到价值$89,122的物品或者服务,因为要预留5.6%的钱($5,287)用来支付消费税。