布莱斯·霍尔 教授

Professor Bryce HOOL

主任

Director

新加坡管理大学老龄化经济研究中心

Centre for Research on the Economics of Ageing,

SMU

布莱斯·霍尔是新加坡管理大学(SMU)的经济学教授。拥有加州大学伯克利分校的经济学博士学位,坎特伯雷大学的经济学硕士学位和数学学士(荣誉)学位。

在加入SMU之前,霍尔教授曾在威斯康星大学麦迪逊分校任职;在纽约州立大学石溪分校,担任行政职务,包括决策科学研究所所长、社会与行为科学系主任、教务长兼学术事务执行副校长;在奥克兰大学,曾担任经济学系主任,并曾在商业与经济性院担任副院长(国际)。

布莱斯·霍尔教授的发言题目是“退休过渡-新加坡例证”。霍尔教授向大家分享了老龄化背景下的老年人退休充足性问题。他认为退休充足性其实是可以实现的,但有时候很难去量化,也无法看到它对老年人福祉的贡献。

霍尔教授以新加坡生命调查为数据基础,对老年人退休充足性问题展开了演讲。霍尔教授发现,在解决退休充足度的时候并没有一个决定的标准,若以不能给老年人提供到足够的支出来支持他们的退休,则又面临退休的时间是多长问题,在这一过程中需要对充足性进行定义,并做出许多假设。

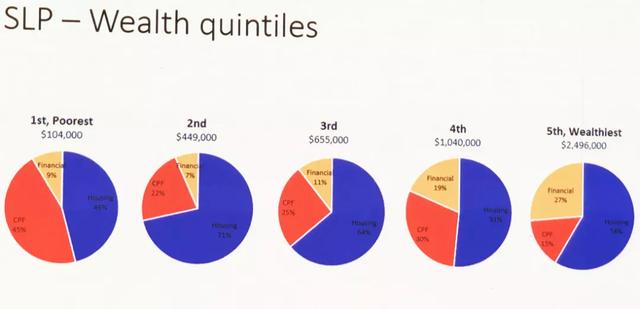

从财富来看,处于最底端的10%群体,很少能拥有自己的房子,储蓄也难以满足其晚年期生活。单身老年人的情况更加糟糕,他们的财富非常非常少,往往处于最底层的10%,他们的收入主要就是来自于公积金和政府的一些转移支付,基本上他们没有任何的收入来源能够来去支撑现有的支出。虽然住房的货币化为老年人提供了一个可能的选择,但老年人并不愿出卖自己的房子,或者换面积更小的房子。同时,生病带来的高支出、失业或者过早地退休带来收入的下降,都会影响老年人的财富积累和退休充足性。

最后,霍尔教授认为应该从推动住房货币化、加强老年人财务素养和健康素养、完善大病保险和长期照护保险等方面入手,保障老年人的退休充足性。

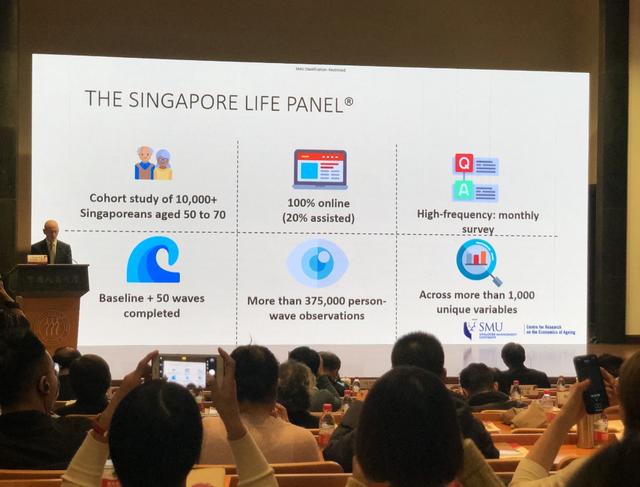

一、新加坡生活调研对象范围

受访人数:10,000+

受访年龄:50-70岁新加坡人

SLP Modules

基准(2015年5月至2015年7月)

人口统计(年龄、性别、种族、教育程度、婚姻状况、生活家庭、互联网)

家庭(构成、房屋类型、所有权)

退休状态

财务管理

月度(2015年9月至今)

婚姻状况

家庭构成

主观幸福感(生活、社会、工作、收入、经济、健康)

健康(状态、听写能力、慢性病)

上月收入(工作、家庭收入、其他收入)

就业情况

消费(44各种类型,其他支出,现金奖励,信用卡)

评论

季度

主观幸福感(身体、情感)

文字(期望、限制)

健康保险

社会参与

政府规划(消费税补助、水电费补助、就业补助金、银发支持计划)

年度

财产(公积金、住房、金融投资、资产)

年收入

转移支付(给予、接受补偿)

返还退款(服务和维修费)

预期(死亡率、存量)

健康(行为危险因素)

住房(搬家)

公益彩票

一次性/特殊

读写能力(金融、健康、概率、语言)

智力(认知技能/失败,智力结构)

信任(人民、政府、乐观主义)

预期(房价、养老院、长期护理)

财务(信心、知识、视野、风险承受能力、战略、遗憾)

住房(租赁回购计划、货币化、反向抵押)

55岁退休公积金

保险(医疗保障制度、老年保障盾牌计划)

家庭(子女、父母、兄弟姐妹)

劳动力(行业、职业、期限、满意度、工作经济)

岗位培训

年龄歧视

技术(态度、智能手机使用)

关于老年保障盾牌计划(eldershield)

覆盖对象:除非个人选择退出,所有参与 CPF的新加坡公民及永久居民在年满40周岁时都自动纳入eldershield计划中。

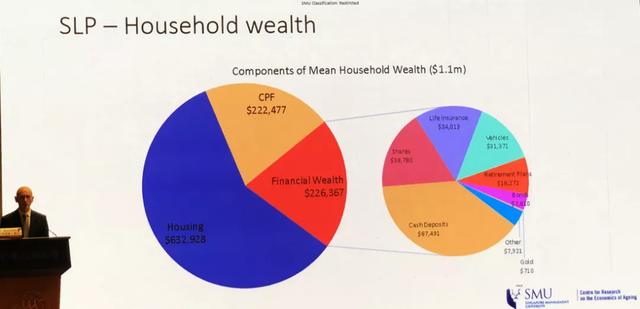

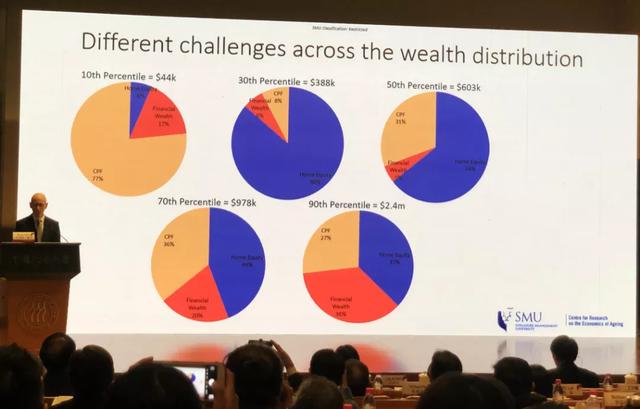

二、家庭财富

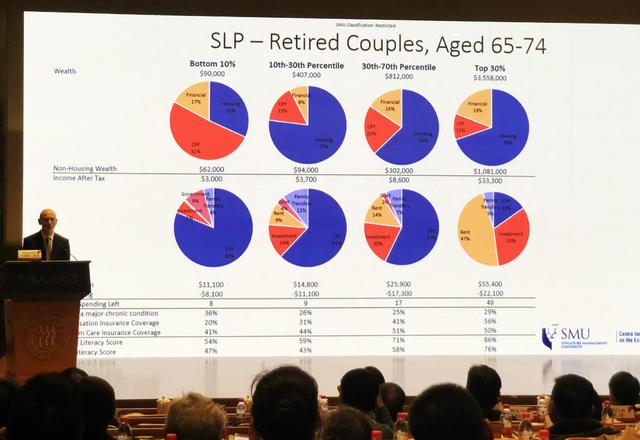

三、年龄65-75岁的老年人财富占比

财产在$90,000占10%

财务 17%

住宅 32%

公积金(养老金)51%

非住房财产:$62,000

税后收入: $3,000

财产在$407,000占10%-30%

财务 8%

住宅 77%

公积金(养老金)15%

非住房财产:$94,000

税后收入: $3,700

财产在$812,000占30%-70%

财务 16%

住宅 63%

公积金(养老金)21%

非住房财产:$302,000

税后收入: $8,600

财产在$3,558,000占30%

财务 19%

住宅 70%

公积金(养老金)11%

非住房财产:$1,081,000

税后收入: $33,300

四、金融理财知识及能力

以“三个问题”衡量的金融知识及能力

1) 利息:假设你在一个储蓄账户里有100美元,每年支付2%的利息。五年后你的帐户里有多少钱?<$102,$102,>$102

2) 通货膨胀:假设你的储蓄存款利率是每年1%,一年后通货膨胀率是每年2%,有了这个存款,你能不能买:>今天,=今天,<今天

3) 风险:对还是错?购买单一公司股票通常比股票单位信托提供更安全的回报

应对

1)要拥有更多的金融理财知识。

2)更加健康。

3)积累更多的财富。

4)更好的做好退休前的准备。

5)多样性的复合投资

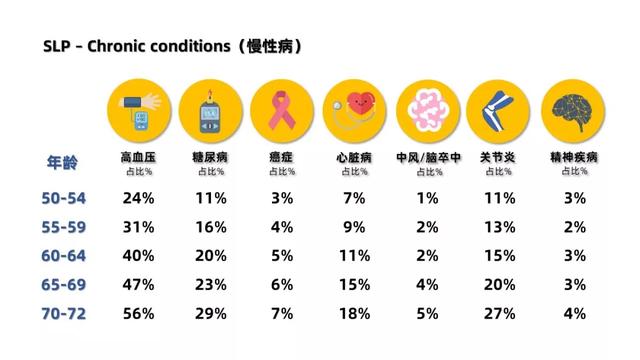

五、慢性病占比

积极老龄化政策领域有待进一步拓宽

当前积极老龄化政策重点在养老服务建设方面,对老龄产业、科技、教育等方面的政策不足。

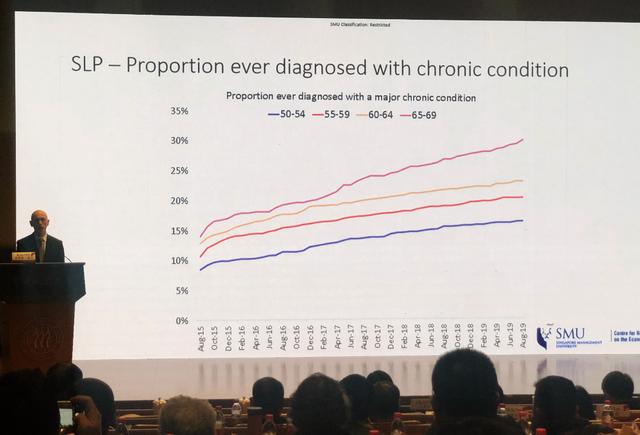

六、曾被诊断患有先天性心脏病的比例

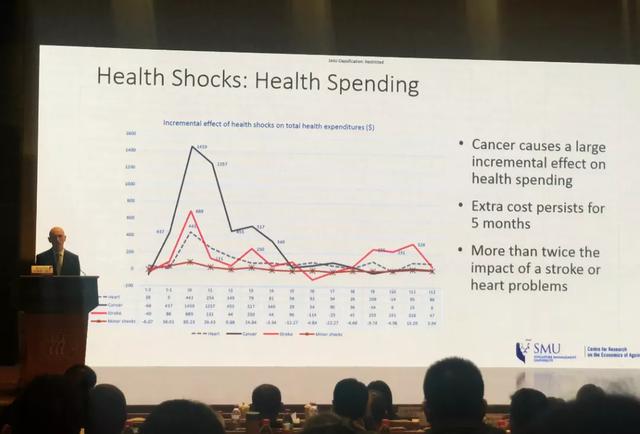

七、健康风险:健康支出

了解自身医疗情况,提出了以下问题(5分制)

√ 你是否能填写医疗表格信息?

√ 你是否很难理解所提供的信息,并且是否了解自己需要医疗诊治的频率是多少?

√ 你是否有人(如家庭成员、医院/诊所工作人员或护理人员)帮助你阅读医院(或其他医疗)资料帮助你了解?

将以上内容合并为健康素养指数

低健康素养人群

亚健康 | 慢性疾病 | 缺乏运动 | 吸烟

结论

在各自财富分配中处于最低三分之一的老年人是单身退休家庭。如果他们有住房财富的话,在不将住房财富货币化的情况下维持目前的储蓄水平将面临挑战。

住房货币化的占用率很低,需要扩大一系列的选择。可能的情况包括租赁回购计划的各种形式、更大范围的适合老年人缩编(更换住房面积用于增加养老生活)或出租的公寓,以及未来发展具有综合医疗设施的退休社区,作为实现住房和医疗目标战略的一部分。

必须持续开展金融知识和健康知识普及活动,以支持发展退休充足率和健康老龄化。

对巨额医疗费用的保险至关重要。新的长期护理保险模式实现了无逆向风险共担目标,并解决了可承受性问题。

更换住房面积用于增加养老生活

假如有100平米房子出售后,购买80平米房子作为居住使用,剩余的20平米房款资金用于后续养老生活为目的。

新长期护理保险模式

防止老年人因疾病导致的返贫,并且以目前社会情况城市居民因疾病返贫一般是不可逆。–编者语

END