新加坡选择什么样的产业租金回报率最佳?

当下的新加坡,在投资回报与多样化需求的驱动下,地产业资本流通性不断增强,就租金回报率而言:

新加坡什么样的楼盘可以称之为优质地产?

租金总回报率是百分之多少可以称作优质地产?

哪几类地产回报率最佳?

在此,吴洲带领团队精心编写了新加坡地产业行情及租金收益率分析供您参考。

吴洲坚信,这篇报告具有重要的参考价值,将使您大获裨益,令您有所启发。

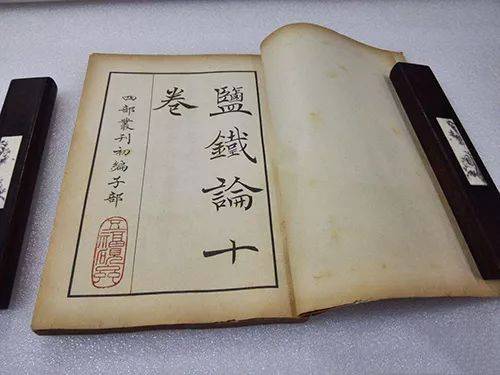

《盐铁论》节选

汉代名士桓宽著有《盐铁论》六十篇,其中最著名的一句话为:“明者因时而变,知者随事而制”。

意思为:聪明的人(往往会)根据时期的不同而改变(自己的策略和方法),有大智慧的人(会)伴随着事物(发展方向)的不同而制定(相应)的管理方法。

众所周知,制度化、规范化、程序化、灵敏化是新加坡政府的基本特征,因此只有精准把握政策,清楚政府在金融、地产方面政策的力度和节奏,然后随着政策导向制定投资策略,方可在欣欣向荣的新加坡地产业中有所斩获。

明者因时而变,知者随事而制,故此,吴洲我习惯于凡事从解析政策入手。

写字楼行情

及资金回报率

11月13日,新加坡金融管理局推出总值50亿美元的私募市场计划,进一步加强私人市场融资生态,巩固新加坡作为全球金融中心的地位。

金管局在新加坡金融科技节上宣布推出新基金。

基金将由全球顶尖的私募基金和基础设施基金经理管理。

基金管理公司必须要在本地设立重要业务,或有意扩展在本地的业务。

在这项计划下,金管局将动用自己的50亿美元资金。

根据高力国际(Colliers International)新加坡研究所显示资料,新加坡金融服务占新加坡CBD高级和甲级写字楼的45%,因此我有理由相信政府此举将对写字楼市场产生非常积极的影响从而令写字楼租金及资本价值持续上扬,因为它将吸引更多全球或区域资产管理公司致力于在新加坡建设,以便获得可用于管理的资金。

积极态势已连续三年主导新加坡写字楼市场,低成本资金的持续流入全面推动写字楼租金及资本价值双线上扬。

由于资本持续流入,资本化率被压缩至十年来最低水平。

因为信心受到经济增长预期的支撑,所以投资者整体看好本地写字楼市场。

2016年以来,境外投资者在新加坡市场的投资成交额均获得同比增长,投资者在全球范围内追寻收益率,为新加坡写字楼投资市场提供了重要推动力。

新加坡仲量联行(Jones Lang LaSalle, Inc.)调查显示,新加坡写字楼市场在未来三年内空置率有限,新增空间有限,因此新加坡写字楼市场预计将在2018年后供不应求。

预计2018年全年中央商务区的高级和甲级写字楼租金将上涨14%,这是自2011年以来首次实现两位数的年增长率。

继2018年第二季度环比增长2.6%后,中央商务区高级和甲级租金平均每月上涨4.3%至每平方英尺9.20新元。

按年计算,中央商务区高级和甲级写字楼租金平均上涨15.2%。

今年前9个月,租金攀升12.1%2018年第三季度,中央商务区的高级和甲级写字楼空间的空置率持平,环比上升0.1个百分点至5.6%。

2018年1月至10月,中央商务区的高级和甲级写字楼市场年租金回报率为3.8%,我推断2019年至2021年优质写字楼供应渠道将逐渐减少,且未来两年租金持续上升趋势,2019年平均租金同比上涨7%至9%,2020年同比增长5%至6%。

由此可见,中央商务区的高级和甲级写字楼为当之无愧的优质地产,如有足够资本,投资中央商务区的高级和甲级写字楼市租金回报率最高。

小户型非有地私宅

行情及资金回报率

根据市区重建局在10月17日发出的新指导原则,从明年1月17日起,中央区以外的非有地住宅发展项目,单位平均面积将从目前的至少70平方米(约753.47平方英尺),增加到至少85平方米(914.93平方英尺)。

当局也列出可能出现大量新开发项目,而导致基础设施负荷压力过大的九个地区,包括马林百列、马里士他和罗央等,规定这些地区的单位平均面积至少100平方米(1076.39平方英尺)。

新条规明年1月19日生效。

根据我多年对新加坡地产业的观察,发现一条经典的原则,即政府迅速出台相关政策,往往就是针对当时民间利润最高、经济行为最热的商业行为。

在新加坡,一些小型公寓单位被戏称为鞋盒单位,通常鞋盒单位一般是指小于500平方英尺的单位(1卧室)。

实际上,许多投资者认为,同市区服务公寓与中档酒店相比,小型公寓的租金较低,会吸引外派人员尤其是年轻单身者。

此外,人口结构的改变,也带动小型公寓的需求上扬。

近年来,单身者、没有子女的已婚夫妇、年长者与越来越富裕的大学毕业生和年轻人,有越来越多倾向选择舒适的私宅居住的趋势。

这些人觉得能负担得起小型公寓,本身的需求也得到满足。

随着时间的推移,这类国人将跟着增加,因此对小型公寓的需求也可能会增长。

尽管经过之前的楼市降温措施,但买家仍对鞋盒公寓的需求持稳。

根据市区重建局房地产资讯系统(URA)的数据,新推出非有地鞋盒公寓的销量从2008年的275个单位,增加至2011年的2259个,并在2011年12月政府实施第一轮额外买方印花税(ABSD)后,仍于2012年创下2709个单位的高峰数量。

不过,随着政府在2013年实施第二轮ABSD和总偿债率(TDSR)框架,鞋盒公寓销量从2013年的1978个减少至2015年的1029个。

之后,鞋盒公寓销量又逐年略增,去年的1199个为三年来最高。

今年首三季的鞋盒公寓销量为868个。

租金收益率方面

在研究非有地私宅尺寸与租金收益率之间的关系时,我发现鞋盒公寓是今年总租金收益率最高的。

该租金收益率是我通过计算开发项目的年度租金收入并将其除以相应项目的近期转售价格而来的。

这里的总租金收益率不包括维护费和空置费等其他费用。

通过研究URA提供数据发现,在2018年1月份至11月份之间:

1)中央区域和非中央区域面积在500至599平方尺的单位(鞋盒单位)平均总租金收益率为3.24%。

2)中央区域面积在600至699平方尺的单位平均总租金收益率为2.85%,非中央区域为3.02%。

3)中央区域面积在700至799平方尺的单位平均总租金收益率为2.84%,非中央区域为3%。

4)中央区域面积在1000至1299平方尺的单位平均总租金收益率为2.87%,非中央区域为2.9%。

5)中央区域面积在1300至1599平方尺的单位平均总租金收益率为2.62%,非中央区域为2.77%。

数据说明2018年面积介于500至599平方英尺的鞋盒单位的租金收益率最高。

在新加坡,由于超过80%的人拥有组屋单位,因此私宅租赁市场主要受外籍人士需求的推动。

从这个角度来看,我可以推断,对于较小的出租单位的强烈需求很可能是由单身的外籍人士,没有孩子的人或者从雇主那里享受部分租金补贴的人所主导的。

此外,数据还显示,除了鞋盒单位外,位于非中央区域的租赁私宅的总租金收益率高于中部地区。

这一般是由于假设所有其他条件都相同,与位于中央区域的私宅相比,位于非中央区域的私宅销价相对较低。

租赁市场的整体行情

总体而言,新加坡非有地私宅的租金总收益率目前徘徊在3%左右,为十年来的最低水平。

低利率,紧缩的劳动力市场和丰富的住房供应是收益率下降的可能原因。

然而,有迹象显示私宅租赁市场已经复苏,租赁指数从2018年1季度上至2018年第3季度呈现上升态势。

就目前而言,中央商务区的高级和甲级写字楼、面积介于500至599平方英尺的鞋盒单位这两种地产是目前租金回报率排名1、2的优质楼盘。

从全球城市来看,3.8%和3.24%的租金收益率已经超越了中国的北、上、广、深、香港、台湾,温哥华,巴黎等地,鉴于城市安全、文化、景色等诸多因素考虑,新加坡仍是亚洲房地产投资置业的首选地点。