在上一篇文章里,我简单介绍了CPF里的不同账户;也提到了CPF本质上是一项强制的退休储蓄计划,目的是尽量满足新加坡公民和永久居民的养老金需求。

那么这篇文章我们就来说说关于CPF养老金的事儿。

关于退休户头(RA)

关于退休户头(RA)

提到CPF的养老储蓄,第一个重要的时间节点是在你到达55周岁时。此时,你原来在CPF普通户头(OA)和特别户头(SA)里的储蓄将被转入一个新成立的户头——退休户头(RA)。这实际上相当于你用OA和SA里已有的存款购买了一份由政府背书的年金产品。

存入退休户头的金额越多,等到可以开始领取养老金时(目前是65周岁),每月能领到的养老金也就越多。不过需要注意,在55岁时能存进退休户头的钱有一个最高限额,叫做“超额存款”(Enhanced Retirement Sum,简称ERS),目前是26.4万新币,逐年递增。

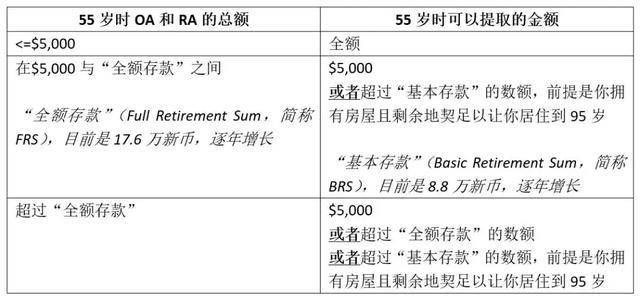

此外,当你到达55岁时,也可以选择从CPF提取一部分钱作为其他用途,具体提款限额如下表:

公积金终身入息计划(CPF LIFE)

公积金终身入息计划(CPF LIFE)

如果你是1958年或之后出生的新加坡公民或永久居民,只要在满65岁的半年前,退休户头里有至少6万新币,就将自动被纳入公积金终身入息计划(CPF LIFE)。换句话说,只要满足以上要求,你就可以从65岁开始按月领到一定数额的养老金了,直至你去世的那一天。

如果此时退休户头里不到6万新币怎么办?

你仍然可以手动申请加入CPF LIFE,或者选择加入退休存款计划 (Retirement Sum Scheme)。与CPF LIFE不同,后者并不提供终身养老金;你仍然可以按月提取养老金,直至退休户头枯竭为止。

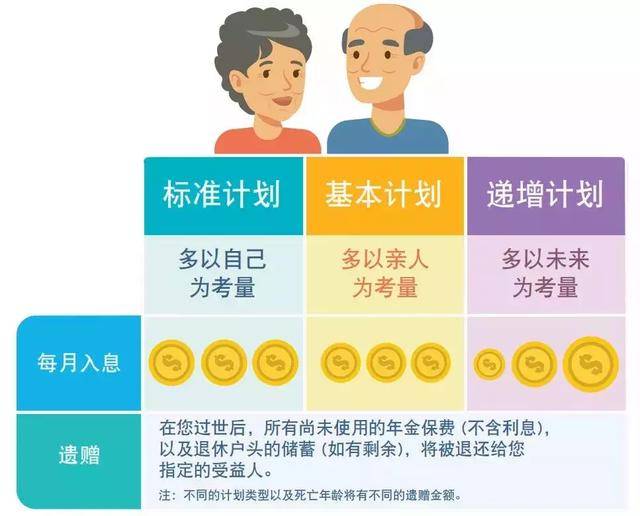

同时,为了满足不同人群的需求,CPF LIFE提供了三种方案可供选择。如下图所示,“标准计划(Standard Plan)”和“基本计划(Basic Plan)”的区别在于前者可以每月领到更多的养老金,后者则可以在身后为家人留下更多遗产。在“递增计划(Escalating Plan)”下,每月能领到的退休金则以每年2%逐年递增,起步较低,但逐年增加。

那么下一个问题就来了,通过CPF LIFE每个月到底能领到多少钱呢?

依据你退休户头里存款金额的大小,以及你选择CPF LIFE哪种方案,具体能领到的养老金也有不同。如下:

需要注意的是,你用来参与CPF LIFE的金额并不仅局限于图中所示的情况,即你在55岁时退休户头里的金额并不需要一定是BRS、FRS或ERS之一,而是可以任意数额,只需注意最高限额为ERS。当然,如果退休户头里的金额很小,你仍然有资格领取终身养老金,只是每个月能领到的钱实在少得可怜而已。

最后,一点思考

1. 新加坡在政府层面提供的养老福利比较有限,因而CPF对于绝大多数新加坡公民和永久居民来说是一项必不可少的满足退休后生活开销的方式。

2. CPF LIFE作为一个由新加坡政府背书的年金计划,可以为参与者提供终身的养老收入,而不必担心“人还活着,钱没了”的窘境。同时,如前一篇文章提到,CPF的存款利率相当不错,在整个新加坡低利息的环境下,算是少有的又高又稳的存钱方式。

3. 然而,CPF LIFE也有它的局限。在目前,最早要等到65岁才能开始领取养老金,而且随着老龄化以及退休年龄的增长,能够开始领取CPF LIFE养老金的年龄也大有延后的趋势。对于希望能早一些享受退休生活,或者有更灵活选择的人群来说,CPF LIFE或许过于呆板,不妨考虑为自己额外添置一份更灵活的退休储蓄计划。

4. 此外,依据现行的限制,在55岁时最多可以往退休户头里存入26.4万新币,根据“标准计划(Standard Plan)”,每月可以领取的养老金额为$1,960 – $2,110。对于想要享受更高养老金的人群来说,在CPF之外也需要有其他的理财打算。

有兴趣的朋友可以参考本系列的第一篇文章:

了解新加坡的公积金制度(一):CPF里的OA,SA,MA,RA都是啥?